寄附金税額控除について

特定の団体に寄附をした場合、手続きをすることで住民税(市民税・県民税)の寄附金税額控除の適用を受けることができます。

1月から12月の間に行った寄附について、翌年度の住民税の所得割額から税額控除されます。

寄附金税額控除の対象となる寄附先と適用する控除

| 寄附先 | 適用する控除 |

| 都道府県・区市町村(ふるさと納税) | 基本控除+特例控除の合計額 |

| 住所地の都道府県共同募金会及び住所地 の日本赤十字社支部に対する寄附金 (総務大臣の承認を受けたもの) |

基本控除 |

| 美祢市が条例で指定する寄附先 | 基本控除のうち市民税分のみ適用 |

| 山口県が条例で指定する寄附先 | 基本控除のうち県民税分のみ適用 |

| 美祢市・山口県が条例で指定する寄付先 | 基本控除 |

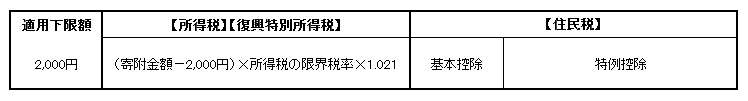

控除額

次の(1)と(2)の合計金額が住民税の所得割額から控除されます。

(1)基本控除(対象となる寄附金のすべてに適用)

(寄附金額-2,000円)×10%(市民税分6%・県民税分4%)

※寄附金額は、前年の総所得金額等の30%が限度です。

※市民税、県民税それぞれの基本控除額の1円未満ぼ端数を切り上げる。

(2)特例控除(都道府県・区市町村への寄付<ふるさと納税>にのみ適用)

(寄附金額-2,000円)×下表の割合

※特例控除額は調整控除後の所得割額の20%が限度です。

ふるさと納税制度による寄附金の特例控除を求める際の割合

| (住民税の課税総所得金額)-(人的控除額の差の合計額) | 特例控除の割合 |

| 0円以上195万円以下 | 84.895% |

| 195万円超330万円以下 | 79.79% |

| 330万円超695万円以下 | 69.58% |

| 695万円超900万円以下 | 66.517% |

| 900万円超1,800万円以下 | 56.307% |

| 1,800万円超4,000万円以下 | 49.16% |

| 4,000万円超 | 44.055% |

※1 課税総所得金額とは、分離課税される所得(土地・建物・株式の譲渡所得など)を除いた各種所得の合計額から、所得控除の合計額を控除した残額です。

※2 人的控除の差の合計額とは、所得税の人的控除額と住民税の人的控除額の差額の合計額です。

所得税の限界税率(課税総所得金額に応じて適用される所得税の最高税率)

| 住民税の課税総所得金額-人的控除額の差の合計額 | 所得税の限界税率 |

| 0円以上195万円以下 | 5% |

| 195万円超330万円以下 | 10% |

| 330万円超695万円以下 | 20% |

| 695万円超900万円以下 | 23% |

| 900万円超1,800万円以下 | 33% |

| 1,800万円超4,000万円以下 | 40% |

| 4,000万円超 | 45% |

控除額のイメージ

年収500万円の給与所得者(夫婦のみ・所得税率が20%)が5万円を寄付した場合

寄付金5万円のうち、2千円を超える部分である4万8千円が、次のとおり所得税と住民税から控除されます。

| 寄附金 5万円 |

【所得税】 所得控除 (5万円-2千円)×20%×1.021=9,802円 |

所得税と合わせた 控除額 48,000円 |

| 【住民税】 基本控除 (5万円-2千円)×10%=4,800円 |

||

| 【住民税】 特例控除 (5万円-2千円)×69.58%=33,398円 |

||

| 適用下限 2,000円 |

自己負担額 |

ふるさと納税ワンストップ特例制度

確定申告を必要としない給与所得者等に限り、一定の条件のもとであれば、確定申告をしなくても寄附金税額控除を受けられる特例制度が設けられました。この特例が適用される場合は、ふるさと納税した年の翌年度の個人住民税から本来所得税で控除すべき控除額相当額を含めて控除します。

この特例制度を利用できるのは、次の1,2に該当する方です。

1.確定申告や住民税申告を行う必要のない給与所得者や年金所得者等

※確定申告を行う必要のある自営業者や、給与所得者等であっても医療費控除や初年度の住宅借入金等特別控除などの控除を受けるため確定申告を行う必要がある方は対象となりません。

2.寄附先の地方自治体の数が5箇所以内

※同じ地方自治体に複数回の寄附を行った場合は1箇所となります。

総務省ホームページ

・ふるさと納税ポータルサイト(外部サイト)

・ふるさと納税など個人住民税の寄附金税制

ワンストップ特例制度を適用した場合は、「基本控除額」、「特例控除額」及び「申告特例控除額」を住民税所得割から控除します。

申告特例控除額

| 住民税の課税総所得金額-人的控除額の差の合計額 | ワンストップ特例適用の加算額 特例控除額×以下の割合 |

| 195万円以下 | 84.895分の5.105 |

| 195万円超 330万円以下 | 79.79分の10.21 |

| 330万円超 695万円以下 | 69.58分の20.42 |

| 695万円超 900万円以下 | 66.517分の23.483 |

| 900万円超 | 56.307分の33.693 |

ワンストップ特例が適用されない場合

・確定申告の提出が必要となった場合

・確定申告または住民税の申告を行った場合

・6箇所以上の都道府県・区市町村に寄附を行った場合

・ワンストップ特例の申請を行った日から翌年1月1日までの間に住所等の変更があった場合で、寄附をした翌年の1月10日までに寄附先の都道府県・区市町村へ変更届出を提出していない場合

ワンストップ特例が適用されなくなった場合、寄附金税額控除を受けるためには、申告書の提出が必要となります。

申告書の記載個所は以下のとおりです。

・確定申告書の場合 第二表の「住民税に関する事項」欄の「寄附金税額控除」欄

・住民税申告書の場合、裏面「9寄附金に関する事項」欄

ワンストップ特例制度の注意事項

ワンストップ特例申請により特例の適用を受けていた方が、住民税の賦課決定後に所得税の確定申告を行った場合も申告特例申請は無効となります。無効になると、住民税で控除していた寄附金控除及び所得税相当額の申告特例控除額がないものとし追加徴収されますのでご注意ください。

この記事に関するお問い合わせ先

総務企画部 税務課

〒759-2292

美祢市大嶺町東分326-1

電話番号:0837-52-5234

ファックス:0837-52-5697

zeimu@city.mine.lg.jp

更新日:2021年11月22日